BCH 的抛售压力将是 BTC 的四倍。

撰文:Peter Chung,Presto Research

编译:陶朱,金色财经

摘要

- Mt. Gox 的赔偿计划在 2024 年 7 月 1 日至 10 月 31 日期间将向 Mt. Gox 债权人分发价值数十亿美元的 BTC 和 BCH。在这 4 个月期间,这可能会导致 BTC 和 BCH 的供需动态发生变化,从而可能开启配对交易机会。

- 我们的分析表明,BCH 的抛售压力将是 BTC 的四倍。假设是:1)对于 BTC,只有一小部分会被出售,因为债权人大多是「手握钻石」的富有的比特币持有者; 2) 对于 BCH,鉴于其投资者基础要弱得多,短期内将出售 100%。

- 多头 BTC 永续合约与空头 BCH 永续合约配对是表达这一观点的最有效的市场中性方式,除非存在资金利率风险。那些希望锁定融资利率的人可以探索其他方法,例如短期期货或在现货市场借入 BCH。

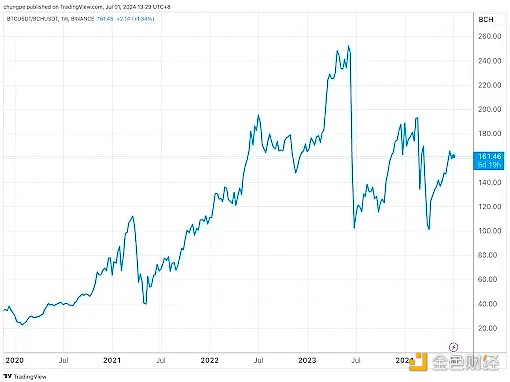

图 1:BTC/BCH 比率呈上升趋势

资料来源:TradingView、Presto Research

前言

Mt.Gox 发布的《关于开始使用比特币和比特币现金还款的通知》于 6 月 24 日明确表示,Mt.Gox 选择所谓「早期一次性付款(如下所述)」的还款将于 2024 年 7 月 1 日至 10 月 31 日之间进行。这将导致 BTC 和 BCH 在这 4 个月期间的供需动态发生变化,可能会开启配对交易机会。本报告将详细探讨这一点。

Mt. Gox 的偿还计划

Mt.Gox 曾经是全球最大的比特币交易所,直到 2014 年初因损失了客户持有的近 100 万比特币而关闭。其中一些资产后来被找到。受托人正在努力根据计划偿还债权人。

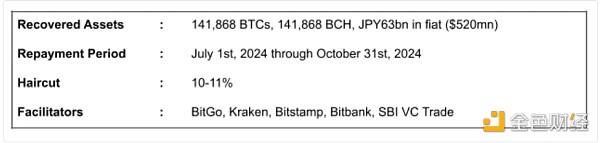

根据该计划,Mt. Gox 债权人可以选择根据迄今为止收回的资产进行小幅削减,「提前」获得补偿,而不是等待「完全收回」。这种选择通常被称为「提前一次性付款(ELSP)」对于想要确定预付款的债权人来说,这将是首选。另一种选择是坚持下去,希望资产追回取得进一步进展,同时承担可能影响还款金额的各种风险,例如目前正在进行的 CoinLab 诉讼。由于这两个问题的结果都不确定,也没有明确的时间表,因此大多数债权人更愿意提前退出。 ELSP 的亮点如下(图 2)。

图 2:ELSP 详细信息

资料来源:CoinTelegraph、@intangiblecoins、Presto Research

目前的主流说法是,数十亿美元的还款将淹没供应并导致抛售,因为还款的接受者会成群结队地套现。虽然这样的前景肯定会令市场感到不安,但评估它是否真的会产生重大影响需要更仔细的分析。一般来说,只有当 1) 卖方面临时间压力,或 2) 持有资产的机会成本被认为很高时,任何市场中所谓的「悬而未决」风险才会出现。评估所讨论的两种资产(即 BTC 和 BCH)的这两点,我们可以观察到不同的动态在发挥作用。

分析 Mt. Gox 的债权人

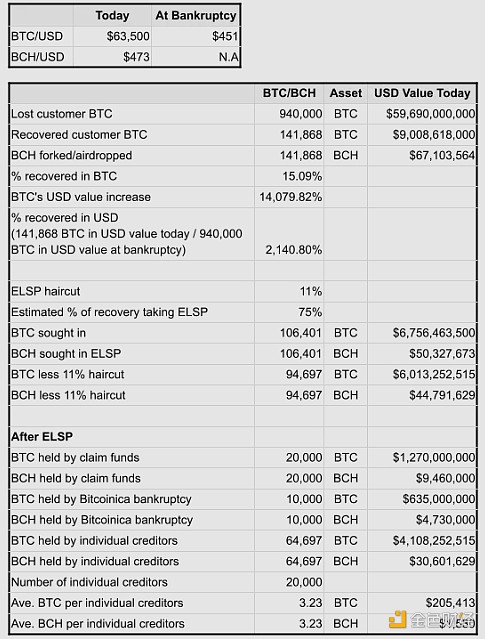

我们的分析受到 Galaxy Digital 研究主管 Alex Thorn 的“X”主题的启发,该主题为思考该问题提供了一个出色的框架。我们在下面复制了他的表格,并补充了其他数据以确保清晰。

图 3:分析 ELSP 还款

资料来源:@intangiblecoins,Presto Research

评估债权人在收到还款后可能会如何行事,需要更仔细地了解他们是谁。上表显示,除个人债权人外,最大的两个债权人群体是「索赔基金」和 Bitcoinica。索赔基金本质上是机构「秃鹫基金」,其目的是以大幅折扣购买破产索赔。Fortress Investment Group 和 Off The Chain Capital 是 Mt. Gox 交易中的主要参与者。在过去的几年里,索赔基金已经从陷入困境的卖家那里积累了大量的 BTC 索赔,根据 Alex 的估计,现在有 20,000 个 BTC。Bitcoinica 是一家已经倒闭的新西兰比特币交易所,在 Mt. Gox 上有多达 1 万比特币的存款。

Alex 在他的帖子中指出:

- 他的分析假设 75% 的债权人接受 ELSP。

- 索赔基金不太可能立即出售,因为他们的有限合伙人由早期的比特币持有者组成,他们已经很富有,并希望以折扣价积累更多资金。

- 作为一家正在经历破产程序的不存在的交易所,Bitcoinica 不太可能清算其所持股份。

- 目前的个人债权人群体可能是「大手笔」,因为他们选择将其债权保留十年,抵制债权基金的积极出价。实力较弱的债权人有很多机会退出,而且他们很可能已经这么做了。

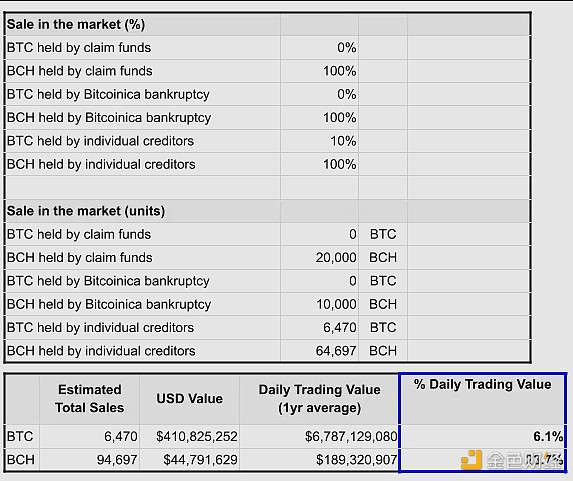

考虑到上述情况,我们通过添加债权人偿还进入市场的部分的假设来扩展 Alex 的原始分析。具体来说,对于 BTC,我们假设由于上述原因只会出售一小部分。对于 BCH,我们假设 100% 将在短期内出售(图 4)。考虑到比特币现金分叉是在 Mt. Gox 破产事件发生三年后发生的。这里的假设是 Mt. Gox 债权人并没有意识到比特币现金的原因,并且更有可能像任何加密货币狂热交易者处理空投一样对待他们的 BCH 付款 —— 即立即兑现或兑换成 BTC。我们将这些假设应用于图 3 中的数据,以得出可能的 BTC 和 BCH 清算的美元价值。与 BCH 相比,其交易量要小得多。 由于 BCH 的交易量比 BTC 小得多,因此 BCH 的抛售压力要比 BTC 大得多——即 BTC 的日交易价值占 6%,而 BCH 的日交易价值占 24%。

图 4:BCH 的抛售压力是 BTC 的 4 倍

资料来源:@intangiblecoins,Presto Research

以市场中性的方式利用这种不对称供应风险的最佳方式是做多 BTC 敞口,同时做空 BCH 敞口。这可以用几种不同的方式来表达,但最有效的是永续期货(perps)市场。永续经营者面临资金利率波动的风险,但与快速建立和解除双边赌注的便利性相比,这种风险很容易相形见绌。

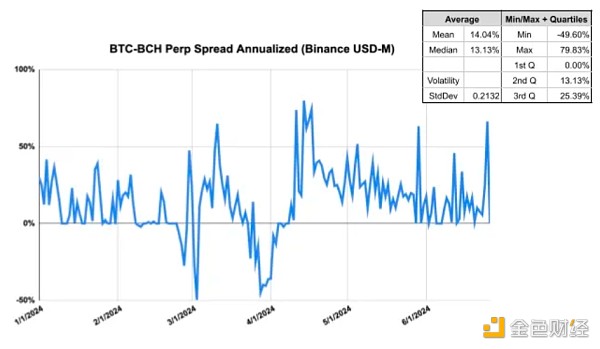

例如,让我们看一下通过币安 USD-M 期货来表达这一交易。 2024 年,做多 BTCUSDT 永续合约和空头 BCHUSDT 永续合约的平均年化净资金利率为 13%(图 5)。如果您进入该交易 3 个月,盈亏平衡门槛将为 3.25%。鉴于 BTC/BCH 比率目前为 161,该比率升至 193 的局部最高点(+20% 的上涨空间)将清除障碍率,并产生扣除融资成本后 17% 的市场中性回报。该比率的历史最高点是 2023 年 5 月的 252。

图 5:配对交易的融资成本

资料来源:Binance、Presto Research

此外,那些希望锁定融资利率的人可以探索其他方法,例如短期期货或在现货市场借入标的资产。一些交易所提供 BCH/BTC 货币对交易,尽管流动性较低(图 6)。

图 6:BCH/BTC 交易对 24 小时交易量为 230 万美元

资料来源:Binance

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。